元経営者Cさんの

ご相談

(50代男性)

私は8年ほど前に仲間と出資しあって学習用教材の販売会社を設立しました。しかし、上手くいかず2年と経たないうちに廃業同然の状態になってしまいました。副社長だった私は、会社の銀行借入2000万円を保証していましたが、銀行以外には債務がなかったので破産手続きはしませんでした。今も〇〇保証協会に月3万円ずつ支払っています。廃業後今の職に就くまで収入が安定しなかったこともあって、カードローンが総額800万円ほどあります。今はリフォーム工事の営業職として、月額手取り35万円の給与収入がありますが、毎月10万円ずつ返済しても元金が全然減らない状況です。

私は8年ほど前に仲間と出資しあって学習用教材の販売会社を設立しました。しかし、上手くいかず2年と経たないうちに廃業同然の状態になってしまいました。副社長だった私は、会社の銀行借入2000万円を保証していましたが、銀行以外には債務がなかったので破産手続きはしませんでした。今も〇〇保証協会に月3万円ずつ支払っています。廃業後今の職に就くまで収入が安定しなかったこともあって、カードローンが総額800万円ほどあります。今はリフォーム工事の営業職として、月額手取り35万円の給与収入がありますが、毎月10万円ずつ返済しても元金が全然減らない状況です。

| 職業・年収 | 会社員(営業職) |

|---|---|

| 家族構成 | 妻(50)・子(20) |

| 債務額 | 保証2000万円+カードローン800万円+住宅ローン3000万円=合計5800万円 |

| 住まい | 一戸建てローン残高3000万円 |

| 心配ごと | 保証協会が反対しないか、税金と住宅ローンの滞納 |

減額例

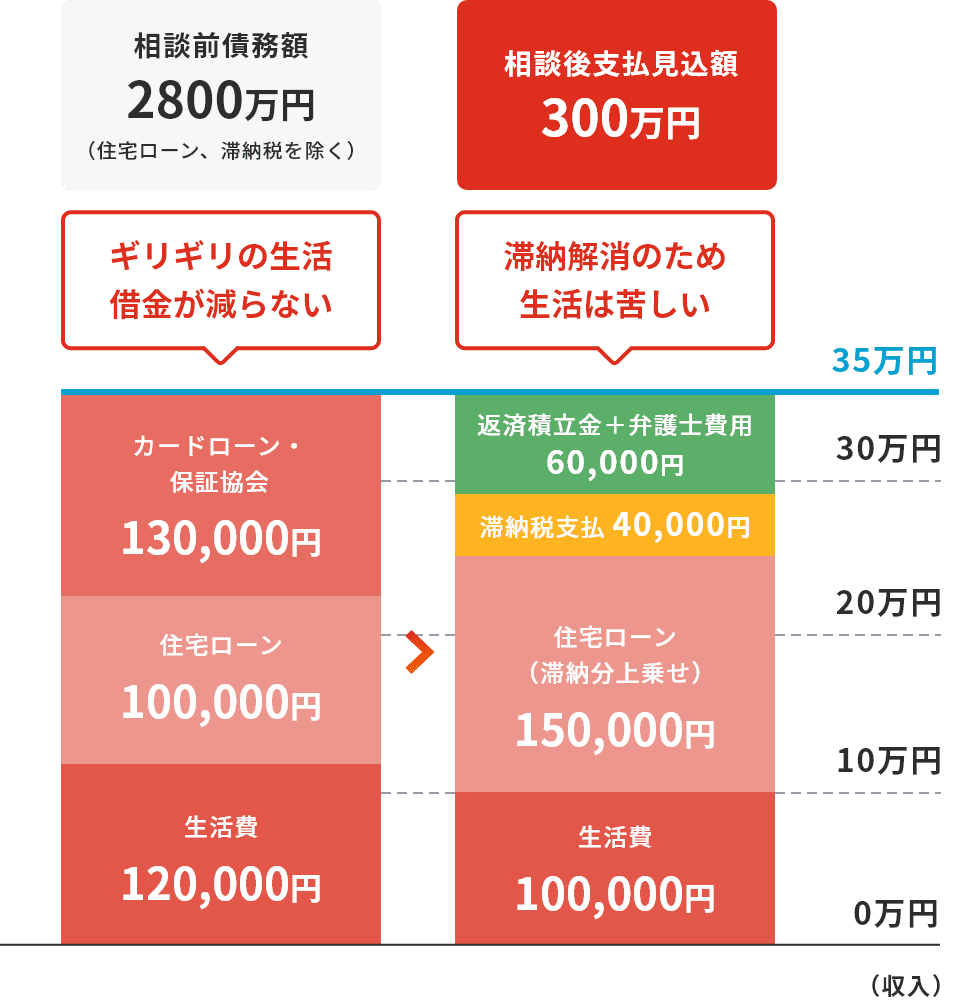

返済シミュレーション(滞納解消中)

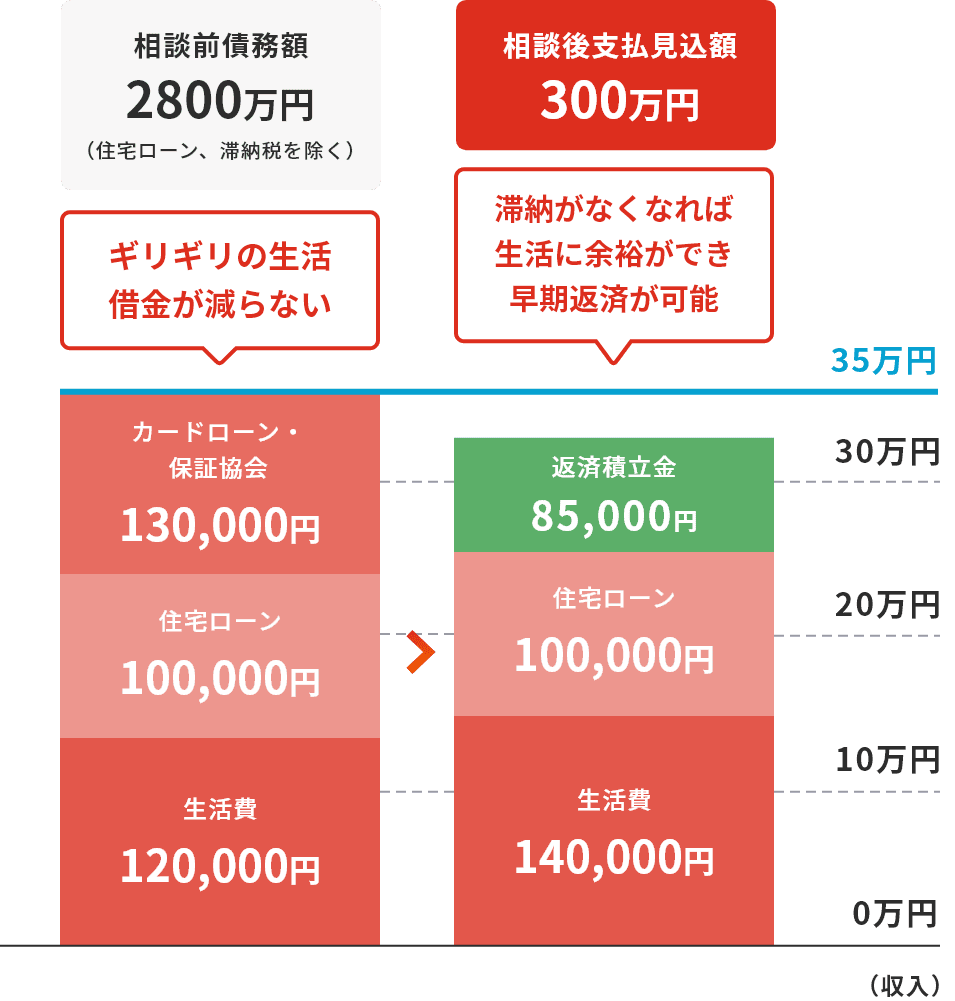

返済シミュレーション(滞納解消後)

弁護士の解説

Cさんは過去に会社の経営に関わり大きな債務を負ってしまいました。個人再生手続きでは、会社の再生はできません。しかし、会社の経営に関わって残してしまった個人の債務(この場合は保証債務)は個人再生によって圧縮することが可能です。

ただし、債務額が大きいこと、元会社役員(事業者)であったという事情から、これまでのAさん、Bさんとは違った点が問題になります。

さらに、Cさんは税金や住宅ローンを滞納していることから、今後はこの滞納を解消しつつ、積立や返済を続ける必要があり、かなりの節約を求められることになりそうです。Cさんが再生手続きを希望する場合、どのような点が問題になるのか、以下の事例のポイントをご覧下さい。

Cさんの事例のポイント

- (元)経営役員、事業者が気をつける3つのこと

-

-

再生の限度額

-

相談者

Cさん再生手続きには5000万円の限度額があると聞きました。私の場合はどうなりますか。

-

吉田

弁護士再生手続きの5000万円という限度額は、減額対象になる債務の総額で算定しますから、減額しない住宅ローン、税金などは総額から除外します。Cさんの債務総額は5800万円ですが、住宅ローンを除くと2800万円ですので、再生手続きを利用できます。

-

相談者

Cさん私の債務はいくらまで減らせますか。

-

吉田

弁護士1500~3000万円までの債務の場合、支払最低額は一律300万円です。8万4000円の3年あるいは最長で5万円の5年払いで支払うことができれば、残額は免除されます。

-

-

再生委員の選任

-

相談者

Cさん再生委員が選任される再生手続きもあると聞きました。どういうときに選任されるのですか。

-

吉田

弁護士東京では全ての再生手続きに再生委員が選任される運用がなされています。これに対して、大阪・京都・神戸周辺の裁判所では、再生委員は特に問題がない限り選任しない運用がなされています。再生委員を選任するには別途費用(30万円)がかかるうえ、手続きが複雑になり再生手続きに時間が掛かるからです。ただし、事業債務が3000万円を超える場合や、金銭的評価が難しい財産(分割未了の遺産、未公開会社の株式など)を保有している場合には再生委員が選任されることがあります。

-

相談者

Cさん私の場合、再生委員が選任されますか。

-

吉田

弁護士過去に経営に関わり、破産せず残している会社の株主でもあるので、選任される可能性はあります。少しでも選任を回避するためには、裁判所が財産価値を判断しやすいように資料を用意しましょう。具体的には、事務所の備品や在庫商品を処分した際の資料や、決算書を用意して下さい。

-

-

保証協会の同意と再生手続きの方針

-

相談者

Cさん小規模個人再生手続に同意しない債権者はいますか。

-

吉田

弁護士一般に、政府主導で設立された金融機関、例えば日本政策金融公庫(国金)、各地の保証協会(東京信用保証協会など)は、同意しないといわれています。しかし、最近は、事案を検討したうえで反対の意見を出さない場合もあります。当事務所でも、上記の債権者を含む再生手続きでも、不同意がなく認可された例がいくつもあります。ただ、確実に意見が見込まれる場合には、給与所得者等再生手続きを利用します。

-

相談者

Cさん保証協会が過半数の債権を持っている私のケースでは給与所得者等再生によるべきですか。

-

吉田

弁護士給与所得者等再生では、一般的に、小規模個人再生の場合よりも支払総額が高くなる傾向にあります。また、裁判所による認可の要件も厳しくなります。Cさんの債権者である○○保証協会は、これまで不同意の意見を出さなかった例がありますから、まずは小規模個人再生で申し立て、不同意で棄却されたら給与所得者等再生で申立をし直す方法も考えられます。

-

-

- 気をつけよう!減らない債務

-

-

税金は減額の対象外

-

相談者

Cさん実は言い出せないでいたのですが、無職の時期に払えていなかった市県民税と国民健康保険料、国民年金の滞納が合計20万円少しあります。どうしたらいいでしょうか。

-

吉田

弁護士税金や国民健康保険料、国民年金保険料などのいわゆる公租公課は、再生手続きでは減額されません。それだけではなく、支払わないでそのままにしておくと預金、保険、給与の差押え(滞納処分)を受けますので、再生申立前に完済するか、弁済猶予を受けて分納する必要があります。

-

相談者

Cさん税金の分納はどうすればいいのですか。

-

吉田

弁護士税・保険料の分納はご本人で対応していただく必要があります。役所や年金事務所に行き、再生手続き中の現状を説明して、申請書類を提出して下さい。「分納誓約書」という書面とともに納付書を渡されて毎月一定額を支払うことになります。

-

-

住宅ローンの延滞

-

相談者

Cさん実は住宅ローンも1ヶ月延滞しているのです。住宅ローンの延滞分を組み直す再生手続きもあると聞いたのですが、どのようなものですか。

-

吉田

弁護士住宅ローンの延滞分を将来の支払いに組み込む方法、支払い期間を延長する方法、再生手続き中の支払い額を減額してあとで増額する方法などにより、住宅ローンを組み直す再生手続きが法律上認められています。

-

相談者

Cさん私の場合、延滞分を組み直して再生手続きできませんか。

-

吉田

弁護士当事務所では、現在のところ、住宅ローンの組み直しを伴う再生手続きをお受けしていません。その理由は、支払額が高額になるデメリットが大きすぎるからです。住宅ローンを組み直すと優遇金利の適用が除外され、これまでの支払い金利よりも多額の利息を長期にわたり支払うことになります。1ヶ月の延滞であれば、わざわざ組み直しをして優遇金利の適用を失うのは弊害が大きすぎます。申立までの数ヶ月内に延滞を解消して正常に戻す方法を考えた方が現実的です。

-

-

- 再生認可の可能性/積立てできなかったら?

-

-

再生認可の可能性(延滞がある場合)

-

相談者

Cさん私の場合、再生手続きの認可が得られる可能性はありますか。

-

吉田

弁護士当事務所では、委任契約時に決めた積立金をきちんと毎月積み立てられた方の再生手続きは全件通しています。Cさんも積立が続けられれば再生は通せるでしょう。ただし、Cさんは、5~8万円の積立てをしながら、月々の住宅ローンや税金を支払いつつ、これまでの滞納を解消しなければいけません。家族で使う生活費は、しばらくの間10万円前後まで抑える必要があります。これは相当厳しいはずです。ご自身の努力もちろん、ご家族の協力なしには再生認可は得られません。頑張って下さい。

-

-

積立てが出来なかった場合

-

相談者

Cさん申立には期限がありますか。住宅ローンの延滞解消も考えると、1年経っても弁護士費用の準備すらできないかも知れません。

-

吉田

弁護士当事務所では、受任後6ヶ月内に弁護士費用(着手金)を準備していただき申し立てることを推奨しています。あまり申立を引き延ばすと、遅延損害金が嵩み、今後の支払額が増えて返済に苦労するからです。また、準備を待ちきれず訴訟提起、給与差押などに移行する債権者もいます。こういった理由から住宅ローンや税の延滞がある方でも8ヶ月以内という限度を設定しています。

-

相談者

Cさんもし、生活が苦しく、積立てができなかったらどうなりますか。

-

吉田

弁護士受任後数ヶ月で再生認可後支払うはずの弁済金が積み立てられない場合は、そもそも再生手続きできるだけの収入がないか、住宅ローンの支払いが今の生活水準に合っていないことが考えられますから、弁護士と話し合ったうえで、自己破産手続きもしくは住宅を処分した上での民事再生手続きへと方針転換します。当事務所としても、できれば再生の希望を通したいと考えています。家計の分析・指導についても協力しますから、是非頑張って下さい。

-

-